Au moment où les consommateurs se retrouvent au centre de tous les enjeux, les API permettent aux banques de créer des expériences client innovantes, personnalisées et optimisées, afin de se démarquer de la concurrence.

Les API n’ont pourtant rien de nouveau : ces interfaces de programmation existent depuis les années 80’ et se sont répandues dans les années 2000. Nous en utilisons de multiples chaque jour, et ce sans même le savoir. Sur un smartphone, elles nous permettent de connaître la météo de plusieurs villes. Sur un comparateur de vol, elles hiérarchisent les prix de différentes compagnies aériennes pour nous proposer les options les moins chères.

Dans le secteur bancaire, chamboulé par la crise et les réformes liées à l’open banking, les API se retrouvent propulsées sur le devant de la scène. Car la concurrence est de plus en plus rude. Les institutions de la Fintech ont une stratégie centrée sur le consommateur, et augmentent les attentes de ceux-ci. Les API sont donc devenues un outil crucial pour atteindre les clients, les satisfaire, et se démarquer.

Pourquoi les API sont indispensables à l’expérience client

Historiquement, les clients ont toujours eu peu de choix en matière de services financiers. La Fintech a renversé la tendance en mettant à disposition une offre variée, bien supérieure aux offres traditionnelles préexistantes. Il est donc devenu primordial pour les banques de réagir, de s’aligner, mais aussi de se différencier en misant à la fois sur le produit et sur la façon dont celui-ci est présenté. Il s’agit de perfectionner constamment les systèmes, car c’est désormais l’audience, et non plus le produit, qui est au centre de l’attention.

C’est ici qu’interviennent les API. Celles-ci font office de messager et mettent en relation des données, des applications et différentes parties de logiciels. Elles permettent de créer une information immédiate et adaptée à des besoins précis. Dans le secteur financier, elles permettent notamment à l’utilisateur d’avoir accès à des services personnalisés.

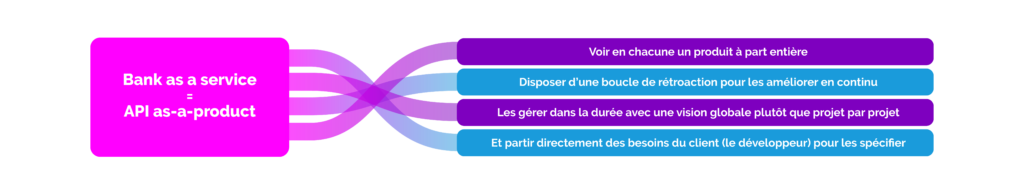

Bank as a service = API as-a-product

Les API ne sont toutefois pas seulement des « middleware », des logiciels intermédiaires servant uniquement à faire le lien technique entre un service et un développeur : il existe en réalité plusieurs types d’API, dont la nature varie selon le produit ou le service qui leur sont attribués. Il faut donc :

- Voir en chacune un produit à part entière,

- Disposer d’une boucle de rétroaction pour les améliorer en continu,

- Les gérer dans la durée avec une vision globale plutôt que projet par projet,

- Et partir directement des besoins du client (le développeur) pour les spécifier.

La banque du futur

Contrairement à il y a quelques années ou l’innovation s’opérait principalement d’un point de vue technique, le futur de la banque ne repose plus uniquement sur les nouvelles solutions, mais aussi sur la valeur qu’elles génèrent auprès des clients. Avec la crise, la digitalisation et la montée de la concurrence, l’expérience client est donc aujourd’hui un facteur à ne plus négliger.

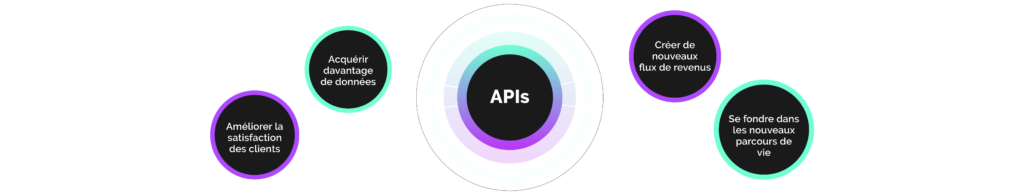

Actuellement, l’open banking et ses réformes sont en train de redéfinir le paysage financier. Les API, considérées non plus comme des interfaces techniques, mais comme des produits, se révèlent, quant à elles, essentielles pour :

- Acquérir davantage de données. Elles agissent comme des systèmes d’information afin de recouper les données sur les clients. Les banques peuvent donc savoir à qui il vaut mieux prêter, centraliser et comparer les coordonnées nécessaires au traitement des dossiers, etc.

- Améliorer la satisfaction des clients. Les API permettent à la banque de s’adapter en temps réel aux demandes des clients, en leur donnant accès à des usages personnalisés, rapides et fluides.

- Créer de nouveaux flux de revenus, par la monétisation des données, par exemple.

- Se fondre dans les nouveaux parcours de vie en proposant des usages mobiles.

Les API sont ainsi des outils de différenciation qui changent l’expérience client et font connaître l’identité d’une banque. Elles permettent de multiplier le revenu, l’engagement des clients, et l’offre de services.

Les risques associés aux API

La technologie derrière les API n’est cependant pas à l’abri des risques, notamment parce qu’elle repose sur le partage des données sur des protocoles standards. Et au fur et à mesure que les applications mobiles et web s’étendent, il faut en assurer la sécurité à tous les niveaux.

Les API qui se connectent aux applications peuvent être vulnérables aux attaques et il convient de prendre en compte une analyse des risques spécifiques, incluant la réflexion sur la sécurité et à la confidentialité des données personnelles. Ces exigences de sécurité peuvent apparaître comme un frein aux possibilités de transformation si elles ne sont pas appréhendées en amont. Les organisations doivent par conséquent intégrer trois facteurs clés :

- Une analyse complète et régulière de tous leurs systèmes

- La conception et la mise en œuvre de tests évolutifs et adaptables en temps réel

- La vitesse de la mise en place des API sur le marché ne doit pas mettre en péril les mesures préventives. Les banques doivent donc imaginer un processus efficace tout en conservant leur rendement.

Dans la mesure où l’importance des API ne cessera de croître, leur protection n’a jamais été aussi cruciale. Reste aux banques le défi de mettre en place ces technologies tout en assurant leur complète sécurité en tout temps.