La Silicon Valley est connue pour de nombreuses raisons, notamment pour être l’un des épicentres technologiques les plus importants au monde. Ces dernières semaines, cependant, elle a été connue pour tout autre chose : La fermeture soudaine de la Silicon Valley Bank (SVB), banque de confiance établie de longue date.

En fait, il s’agit de la plus grande faillite bancaire depuis la crise financière de 2008. Elle pousse les régulateurs et les clients du monde entier à réévaluer le système financier mondial. SVB est partenaire de l’industrie du capital-risque depuis plus de 40 ans. Elle y a servi la communauté des startups tout en soutenant l’économie de l’innovation aux États-Unis.

Une crise de grande ampleur avec un impact mondial considérable

Comment l’une des plus grandes banques des États-Unis peut-elle s’effondrer ? Pour une myriade de facteurs, dont la hausse des taux d’intérêt, des obligations moins attrayantes à vendre et une diminution des dépôts des clients, la SVB a fini par perdre environ 1,8 milliard de dollars en vendant des bons du Trésor américain et des titres adossés à des créances hypothécaires dans lesquels elle avait investi.

Pour tenter de se remettre de cette perte massive et de se stabiliser, la SVB avait prévu de vendre des milliards de dollars d’actions ordinaires et d’actions privilégiées convertibles. Cela a provoqué la panique des déposants qui se sont rués vers les banques, provoquant la faillite de la banque.

Qu’est-ce que cela signifie pour d’autres banques et secteurs aux États-Unis, dans l’Union européenne et dans le monde entier ? La faillite de SVB a eu un effet domino sur d’autres banques, principalement américaines, en raison de la peur qu’elle a suscité. Cette situation a aujourd’hui largement été corrigée.

Les principales activités de la SVB se situant aux États-Unis, les entreprises situées dans ce pays constituent le groupe le plus important touché par la faillite de la banque. En revanche, environ 30% des startups britanniques étaient initialement menacées par la faillite de SVB et l’effondrement potentiel de leur entité britannique. Heureusement, HSBC a rapidement racheté la Silicon Valley Bank UK, mettant ainsi l’argent des déposants à l’abri.

En termes d’impact européen, on estime que 190 millions de dollars provenant d’entreprises du secteur des Sciences de la vie et Technologies sont exposés à la suite de la faillite de la SVB aux États-Unis et au Royaume-Uni… L’impact sur la région Asie-Pacifique est moindre, mais tout de même présent : La Silicon Valley Bank soutenait de nombreuses startups indiennes, ce qui signifie que leur argent était bloqué à la banque. En outre, de nombreuses entreprises ayant délocalisé leur base américaine en Inde avaient placé leur argent dans la SVB.

Quand et comment les régulateurs interviennent-ils pour sauver une banque ?

La faillite soudaine de la SVB a incité les gens du monde entier à examiner de plus près les implications politiques et à se demander où les entreprises, en particulier les startups, devraient placer leur argent.

Pourquoi les banques font-elles faillite ? Les banques font faillite pour de multiples raisons, notamment de mauvais investissements, des dépôts insuffisants et une ruée soudaine vers les banques – lorsqu’un nombre important de titulaires de comptes retirent de l’argent plus rapidement que la banque ne peut le faire. Pour remédier à une faillite bancaire (et l’éviter dès le départ), les autorités de régulation jouent un rôle extrêmement important. Aux États-Unis, les responsables de la réglementation sont la Réserve fédérale, la FDIC, l’Office of the Comptroller of the Currency (OCC) et les agences bancaires des États. Ils sont chargés de veiller à ce que les banques respectent les lois, de s’assurer qu’elles ne prennent pas de risques trop importants et de superviser les opérations bancaires.

Dans l’UE, l’Autorité bancaire européenne (ABE) est chargée de réglementer les activités bancaires dans tous les pays de l’UE au moyen d’un ensemble de règles standard.

Lorsqu’une banque fait faillite, les régulateurs ont plusieurs possibilités :

- Comme dans le cas de la SVB et de la Signature Bank, les régulateurs américains peuvent fermer une banque, la vendre ou même la reprendre à court terme, ce qui a pour effet de geler les comptes jusqu’à nouvel ordre.

- Elles peuvent aussi protéger et garantir les fonds déposés sur les comptes des déposants, ce qui est important pour que les gens continuent à avoir confiance dans le système bancaire :

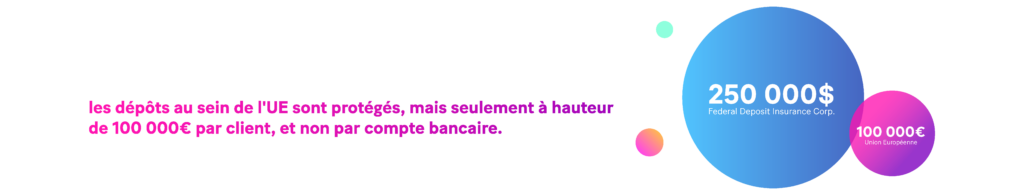

- La Federal Deposit Insurance Corp. (FDIC) garantit jusqu’à 250 000 dollars pour chaque compte de déposant.

- Dans certains cas, la FDIC garantit intégralement tous les dépôts lorsqu’une banque fait faillite (sans utiliser les recettes fiscales), ce qui s’est produit pour la SVB.

Dans l’UE, si une banque est susceptible de faire faillite ou si elle a déjà été déclarée en faillite, elle est prise en charge par le Conseil de résolution unique (l’autorité pour les banques importantes dans le cadre de la supervision bancaire européenne). Le Conseil de résolution unique travaille à redresser la banque s’il existe un grand intérêt public à la préserver, ou bien la banque est liquidée. Les régulateurs de l’UE ont le pouvoir de vendre des parties de la banque, de transférer ses actifs ou d’annuler ses dettes. Comme aux États-Unis, les dépôts effectués dans l’UE sont également protégés, mais seulement jusqu’à 100 000 euros par client, et non par compte bancaire.

Changements à venir pour les banques, aujourd’hui et demain

Les autorités de régulation ont demandé aux employés de la SVB de continuer à travailler pendant les 45 prochains jours à un taux correspondant à 1,5 fois leur salaire actuel, pendant qu’elles tentent de stabiliser la situation. S’il est clair que la Réserve fédérale américaine a fait tout ce qui était en son pouvoir pour maintenir la confiance mondiale dans les banques américaines, les marchés américains et européens ont réagi avec peur, et il faudra un peu de temps pour que la poussière retombe et que les déposants reprennent confiance dans le système bancaire mondial.

S’il est naturel qu’un tel événement nous inquiète, il devrait aussi nous redonner confiance dans les banques, car les autorités de régulation et les institutions financières se sont mobilisées pour protéger les titulaires de comptes et leurs dépôts. Indépendamment des faits réels, cet événement pourrait inciter les populations à diversifier les placements de leur argent, afin de s’assurer qu’ils se situent en dessous de la limite réglementaire assurée de 250 000 dollars en cas de nouvelle faillite d’une banque.

Cela pourrait se faire en déposant une partie de leurs fonds dans d’autres banques, ou même en dehors des banques, par le biais de crypto-monnaies, en retirant des liquidités ou en investissant dans d’autres options sûres et liquides.

Rétablir la confiance des clients, une priorité pour les banques

La faillite de la SVB accroîtra probablement la méfiance envers les banques, car les personnes dont les dépôts sont supérieurs à la limite de 250 000 dollars assurée par la FDIC, ce qui est courant pour les entreprises, doivent attendre qu’il y ait suffisamment de liquidités pour être remboursées. Dans ce cas exceptionnel, la FDIC a garanti tous les dépôts, mais légalement, elle n’est pas tenue de le faire au-delà de la limite assurée.

Pour regagner la confiance de leurs clients, les banques doivent rassurer leurs titulaires de comptes en leur montrant que, même en cas de faillite improbable, tous leurs dépôts sont garantis. Il est largement admis que sans confiance, le système bancaire s’effondre. Ainsi rassurés, les clients seront moins enclins à transférer d’importantes sommes d’argent en dehors des banques.

Aux États-Unis, on s’efforce de fournir cette sécurité, grâce à un nouveau programme d’urgence qui donnerait aux banques et aux coopératives de crédit du pays la possibilité de couvrir tous les dépôts en cas de besoin. Ce “programme de financement à terme des banques” accorde des prêts d’un an aux banques qui donnent en garantie des titres adossés à des hypothèques et des obligations du Trésor.

En Europe, la réglementation est globalement plus stricte en ce qui concerne la manière dont les banques peuvent investir et gérer les fonds, et le niveau d’information qu’elles doivent fournir à leurs clients. Cela permet d’éviter que ce type de crise ne se produise en Europe. Mais bien que la SVB ait fait faillite aux États-Unis, à notre époque interconnectée, les répercussions se feront sentir dans le monde entier.

C’est pourquoi l’Union européenne devrait proposer une mesure similaire pour que les clients puissent garder sans crainte plus de 100 000 euros dans les banques (le plafond assuré), afin qu’ils soient pleinement protégés en cas de faillite bancaire, aussi improbable soit-elle.

Bien que la faillite de la SVB ait été inattendue, cette expérience devrait nous apprendre à garder confiance dans le secteur bancaire. Même si les faillites bancaires se produisent, elles sont rares. De nombreuses situations se corrigent d’elles-mêmes, soit par une intervention réglementaire, soit par le marché lui-même. Il est important de ne pas laisser la peur obscurcir notre jugement, et de se rassurer en sachant que les banques sont bien réglementées et qu’elles constituent l’un des endroits les plus sûrs pour conserver et investir de l’argent.