Si l’avènement du digital a poussé le secteur bancaire à s’adapter aux nouvelles demandes des consommateurs, il a surtout mis en lumière les disparités majeures qui fragilisent l’écosystème financier. L’inclusion bancaire est aujourd’hui au centre de toutes les discussions et si en 2011, 92% des Français interrogés estimaient que grâce à la technologie les banques pourraient améliorer les relations avec leurs clients, force est de constater qu’en 2021 les différences persistent.

Au moment de ce sondage il y a dix ans, les fintechs, qui ont connu leur expansion après la crise financière de 2007, n’avaient toutefois pas autant d’impact qu’aujourd’hui. Depuis le début de la crise sanitaire, on a effectivement pu observer leur forte contribution à l’accélération des changements attendus par les consommateurs, entraînant par ailleurs des interrogations sur l’avenir du secteur bancaire et le rôle que ses acteurs vont y jouer.

Depuis quelques mois, le sujet de la démocratisation de la finance est à nouveau sur toutes les lèvres à la différence que les réflexions d’il y a dix ans semblent donner lieu à des actions concrètes aujourd’hui.

Un constat inquiétant

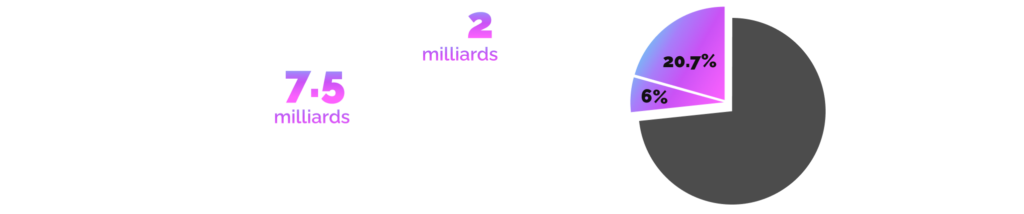

D’après un rapport de McKinsey, en 2017 2 milliards de personnes vivaient en dehors du système financier. Bien que les raisons qui expliquent ces chiffres sont multiples, deux causes principales semblent en être à l’origine : les frais élevés et la localisation des agences physiques.

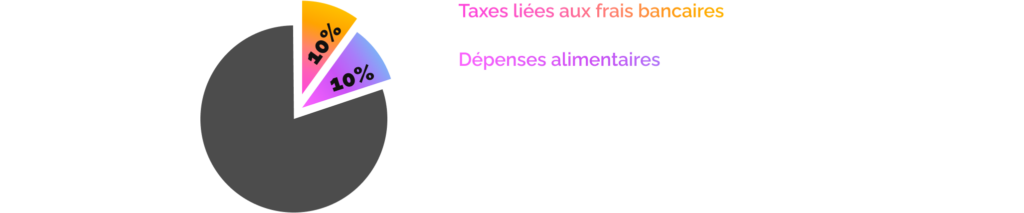

Dans les régions du monde les plus précaires comme le Moyen Orient ou encore l’Afrique subsaharienne, ce sont plus de 450 millions d’adultes, soit 75% de la population, qui n’ont pas accès aux services financiers basiques comme l’encaissement d’un chèque, un virement ou encore un retrait d’espèces, car ils habitent trop loin de leurs agences bancaires et n’ont pas les moyens de s’y rendre facilement. On estime par ailleurs que les populations défavorisées déboursent près de 10% de leurs revenus dans les taxes liées aux frais bancaire, un pourcentage d’autant plus inquiétant lorsqu’on sait qu’elles dépensent la même somme dans la nourriture.

Jusqu’à très récemment les institutions financières semblaient se trouver dans une impasse, bloquées d’un côté par l’attachement des clients pour la banque traditionnelle et poussées de l’autre à innover afin d’inclure les populations en dehors du système. Mais la tendance semble désormais inversée. La crise sanitaire a en effet bousculé les habitudes et tout, ou presque, se fait maintenant en ligne. Un bouleversement majeur qui oblige les banques à reconsidérer leurs offres et repenser leurs stratégies.

Réinventer la finance

La démocratisation de la finance est donc le résultat d’une demande globale visant à repenser entièrement le système financier afin de le rendre plus accessibles à tous, quels que soient le niveau de vie, les revenus ou la localisation géographique des consommateurs. Et la première étape consiste à apprendre à mieux les connaître.

Avec l’entrée en vigueur de la nouvelle réglementation DSP2, l’open banking est au cœur de tous les enjeux. Facilitant la circulation des informations personnelles, la réforme vise avant tout à laisser au consommateur le choix de partager ou non ses données avec des tiers. L’objectif est d’améliorer l’expérience du client en lui proposant une réponse personnalisée à sa demande. Une étude menée par CGI en 2017 a d’ailleurs démontré que 63% des consommateurs souhaitent recevoir des offres personnalisées, même si ils doivent pour cela rendre leurs informations personnelles accessibles à des firmes externes.

L’open banking apparaît alors comme le maillon manquant de la chaîne qui relie d’un côté la demande croissante d’une démocratisation des finances et de l’autre les consommateurs.

Pour les fintechs, la DSP2 est une véritable aubaine car elle leur donne accès à des données précieuses à partir desquelles elles peuvent constituer les profils de leurs clients. C’est ainsi que Robinhood ou encore Transferwise ont, par exemple, vu le jour. Disponibles sur smartphone et ne nécessitant aucun déplacement, ces nouvelles applications facilitent la gestion de l’argent et des services tout en réduisant considérablement les frais liés à la carte physique et au chéquier, ainsi qu’aux transferts nationaux et internationaux.

Seulement, si les fintechs font effectivement preuve de créativité, notamment lorsqu’il s’agit d’attirer de nouveaux clients, elles manquent aussi d’expérience et de longévité sur le marché. Ce dont disposent en revanche les banques traditionnelles qui ont bâti leur réputation au fil des ans.

En travaillant directement avec les fintechs, les banques s’assureraient ainsi de ne pas perdre leur place de leader sur un marché où les concurrents sont plus nombreux chaque jour. Les fintechs, quant à elles, pourraient bénéficier des informations recueillies par les banques afin de mieux cerner les différents profils des consommateurs et construire une réponse personnalisée à leurs demandes. Au demeurant, ce type de collaborations existe déjà. La Banque Postale, par exemple, est entrée en 2016 au capital de WeShareBonds, une fintech spécialisée dans le financement participatif de crédit, afin de faciliter aux PME françaises l’accès à de nouvelles sources de financement.

Les banques ne sont d’ailleurs pas les seules à s’associer aux fintechs afin de développer leurs offres. C’est également le cas d’éditeurs de logiciels comme le groupe Sopra Steria qui vient d’entrer au capital de Particeep, fintech française qui édite des solutions SaaS de commercialisation en ligne de produits bancaires, d’assurances et d’épargne, afin de mettre à disposition de ses clients une solution native et clé en main pour faciliter la souscription de produits financiers. En intégrant les solutions de Particeep aux logiciels de Sopra Banking Software, filiale du groupe Sopra Steria qui vient de lancer sa Marketplace, l’objectif de cette collaboration est de démocratiser la vente digitale des produits bancaires en ouvrant le marché de la finance en France et à l’étranger.

Découvrez-en plus sur cette collaboration en lisant l’article sur le blog de Particeep qui aborde les enjeux actuels du marché financier et les bénéfices qui découlent d’un travail en équipe.

Innover en collaborant

L’avenir très proche est déjà en train de se jouer actuellement. Parce que la crise du Covid 19 a accéléré les changements précédemment amorcés, il n’est désormais plus question de seulement envisager le digital dans les stratégies d’approche et de fidélisation. La démocratisation de la finance est quant à elle une thématique importante car elle dépasse le simple cadre bancaire et remet en cause les réflexions sur l’inclusion, la transparence et la sécurité.

Face à la montée croissante de la concurrence, les banques traditionnelles doivent alors s’équiper des meilleurs outils mis à leur disposition et s’entourer de partenaires susceptibles de faire la différence auprès des consommateurs. La clé de la réussite réside par conséquent dans cette conjoncture stimulante où succès rime avec collaboration.