La banque de détail connaît un bouleversement important, un bouleversement provoqué par des innovations rapides et de nouveaux arrivants agressifs. Le secteur des services financiers est de plus en plus compétitif, et ce qui fonctionne aujourd’hui ne fonctionnera pas nécessairement demain. Il est donc essentiel pour les banques existantes de suivre le rythme technologique et de renforcer l’un de leurs avantages historiques : la confiance.

Le climat actuel

La confiance est un problème important pour les banques depuis le crash financier de 2007/2008. Après la débâcle hypothécaire, quelques gros scandales et la récession mondiale qui s’ensuivit, la banque était devenue l’une des industries les moins crédibles. Selon une étude menée auprès de consommateurs américains, en 2019, seules les télécommunications avaient une moins bonne réputation que les banques. Cependant, la Covid-19 a créé les conditions qui permettent de réparer cette perception négative et pour de nombreuses banques existantes, cela a été une opportunité en or pour restaurer la confiance.

Effets de la pandémie

Tout au long de 2020, les banques ont contribué à faciliter les prêts avantageux et ont effectué des paiements pour la relance. Cette fois-ci, elles ont fait partie de la solution. Et en offrant certains de ces services essentiels, elles ont aidé les particuliers et les entreprises à rester dans la course.

Les banques ont également été les bénéficiaires d’une hausse des dépôts dans le cadre d’un trajet vers la sécurité. Bien que de nombreux consommateurs n’aiment pas les banques dans leur ensemble, beaucoup font confiance à l’option de sécurité qu’elles représentent lorsqu’une crise survient. Selon une enquête, 71 % des personnes interrogées ont déclaré être satisfaites des efforts de leur banque principale pour atténuer l’impact de la Covid-19. Alors que les banques ont fait des progrès en matière de rétablissement de la confiance avec les consommateurs, ces progrès ne doivent pas être gâchés.

L’humain à l’ère de l’automatisation

Avec l’avènement de la pandémie, même les utilisateurs les plus réticents adoptent désormais des canaux numériques, et il est probable qu’il n’y ait plus de retour en arrière. Déplacer les interactions induites par les processus vers les canaux numériques est une victoire en termes d’efficacité. Mais il existe également un risque que les services bancaires soient de plus en plus banalisés et axés sur le prix, supprimant ainsi le contact humain et affaiblissant la capacité d’un établissement financier à conserver des relations personnelles, et donc la confiance avec les clients.

De plus, la réduction du nombre d’expériences dans les succursales pourrait rendre une banque existante moins distinctive par rapport aux concurrents. Plutôt qu’un outil permettant de réaliser des économies, l’automatisation doit être considérée comme une opportunité de libérer du temps pour se concentrer sur des tâches à plus impact plus élevé, comme l’apport de conseils et l’entretien de liens personnels avec les clients.

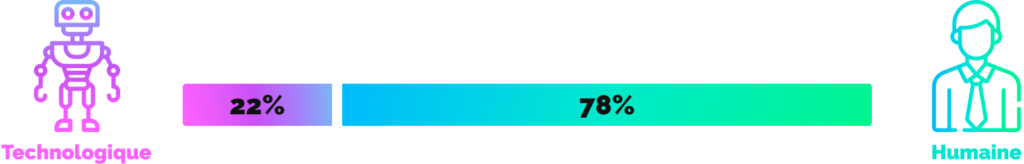

À mesure que la numérisation et l’automatisation augmentent, le côté humain va devenir essentiel pour maintenir la confiance. La réussite future impliquera d’offrir les expériences automatisées et hyper-pertinentes que les clients exigent sans pour autant perdre l’élément humain. Les gens aiment ce qui est pratique, mais ils aiment également parler à des personnes, en particulier lorsque les choses vont mal. En effet, des études ont révélé que 78 % des clients britanniques « souhaitent interagir davantage avec une personne réelle à mesure que la technologie s’améliore. »

La relation interhumaine entre un banquier et un client est une valeur qui ne peut pas être négligée. La clé consiste à identifier ce qui doit rester humain et ce qui ne doit pas l’être. Par exemple, une banque peut offrir une intégration numérique transparente et des suggestions en matière de prévisions intégrées aux applications, combinées à la possibilité de discuter facilement d’un problème de prêt étudiant compliqué avec un représentant.

Les banques peuvent également entretenir le facteur humain en faisant preuve de créativité avec les succursales. Au lieu de devenir des reliques du passé, les succursales peuvent être transformées en pôles d’engagement, des espaces qui mêlent expériences humaines et expériences numériques par le biais d’interfaces conversationnelles. Les centres d’engagement peuvent être conçus comme des environnements collaboratifs, avec des lieux satellites si nécessaire. Par exemple, ces dernières années, les banques australiennes ont déployé des conteneurs réaménagés en tant que succursales mobiles après des catastrophes naturelles.

Nouveaux écosystèmes financiers

Avec l’essor de l’open banking et des modèles de Banking-as-a-Service (BaaS), un nouvel écosystème financier est né. Les banques sont désormais en mesure d’établir des liens entre les plateformes et les marchés pour créer des réseaux interconnectés de valeur, des environnements interopérables qui permettent aux nouveaux acteurs d’injecter de la valeur directement dans leurs parcours clients.

De tels réseaux ouvrent le champ des possibles, mais ils nécessitent également un niveau de confiance plus élevé des clients, en particulier lorsque le financement autonome est concerné. Comme Daniel Estoesta, directeur et chef de la stratégie chez Simplii Financial l’a indiqué, « vous ne pouvez faire confiance et vous diriger vers une banque totalement simple et invisible que si vous êtes sûr que tout est fait en toute sécurité. » La question centrale de la confiance dans les nouveaux écosystèmes financiers est le problème de l’utilisation des données.

Afin de renforcer les relations actuelles et d’en gagner de nouvelles, les banques doivent élaborer une stratégie pour maximiser les données des clients sans compromettre la confiance. Les clients s’attendent de plus en plus à un retour sur leur consentement. Les banques doivent utiliser leurs données pour collecter de véritables informations qui aboutissent à de meilleurs résultats pour les clients. Elles doivent responsabiliser les personnes, en leur permettant de décider quand et comment leurs données sont utilisées.

En fin de compte, l’IA qui stimulera cet écosystème doit être explicable et éthique pour que les consommateurs lui fassent confiance. Dans ce nouveau monde, les banques peuvent jouer un rôle essentiel en s’assurant que ces systèmes et les parcours clients complexes et riches qui en découlent sont fiables et dignes de confiance. Tirant parti de la confiance dont elles bénéficient, les banques peuvent agir comme des facilitateurs vérifiés, éliminant les frictions et négociant pour instaurer la confiance entre les parties.

À l’avenir

Pour préserver et construire des relations bancaires primaires, les banques existantes doivent se concentrer sur la confiance. La confiance compte dans une crise. Et cela compte dans le paysage des services financiers de plus en plus automatisé et qui évolue rapidement. Il existe de nombreuses options pour la stratégie future d’une banque (données, open banking, BaaS, etc.), mais aucune d’entre elles n’est viable sans confiance.

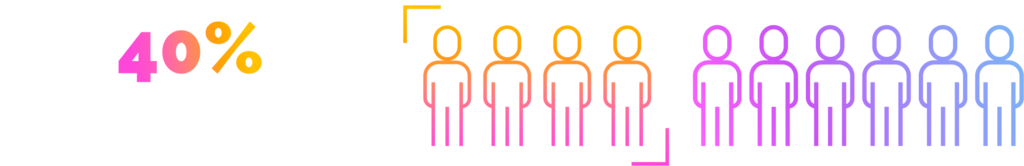

De nombreux consommateurs déclarent être satisfaits des réponses de leurs banques à la Covid-19, en particulier des offres et services numériques. Malgré cela, de nombreux clients font confiance à des marques plus récentes et plus flexibles que les banques existantes, et 40 % des consommateurs américains disposent d’au moins un compte fintech. Lorsque la crise prendra fin, la rhétorique des banques challengers reviendra. La résurgence du sentiment positif envers les institutions financières pourrait ne pas durer, et les banques doivent s’appuyer sur la bienveillance qu’elles ont créée pendant la pandémie.

Les banques avant-gardistes redéfinissent leur stratégie, en tenant compte du rythme du changement et en créant un plan visant à conserver leur statut pour la prochaine décennie. Les banques existantes peuvent devenir un bouclier de confiance dans les écosystèmes financiers futurs. Mais pour ce faire, elles doivent placer les relations au cœur de toutes les stratégies futures.